本文

土地に対する課税

評価のしくみ

総務大臣が告示した固定資産評価基準に基づき、地目別に定められた評価方法により評価します。

地目

地目とは,宅地、田、畑、鉱泉地、池沼、山林、牧場、原野ならびに雑種地をいいます。

固定資産税の評価上の地目は、登記簿上の地目にかかわりなく、その年の1月1日(賦課期日)の現況の地目によります。

地積

地積は、原則として土地登記簿に登記されている地積によります。

価格(評価額)

価格は固定資産評価基準に基づき、地価公示価格および不動産鑑定士等による鑑定価格から求められた価格等を基礎として、適正な時価を求めます。

土地(宅地)の評価方法

固定資産税における土地の価格は、固定資産評価基準により、主に市街地的な形態を形成している地域の宅地については「市街地宅地評価法」(路線価方式)によって評価し、それ以外の宅地については「その他の宅地評価法」(標準地比準方式)によって評価します。

宅地評価の流れ(市街地宅地評価法)

用途地区の区分

↓

状況類似地区の区分

↓

標準宅地の選定

↓

主要な街路への路線価の付設

↓

その他の街路への路線価の付設

↓

各筆に評点数の付設

↓

各筆の評価額の算出

↓

地価下落に伴う評価額の修正

↓

価格の決定

路線価の公開

路線価とは

市街地などにおいて道路に付けられた価格のことであり、道路に接する標準的な宅地の1平方メートル当たりの価格をいいます。

平成9年度の評価替えから、納税者の方々に土地の評価に対する理解と認識を深めていただくために、八千代市役所の資産税課窓口で路線価を公開しています。

インターネットでは、財団法人資産評価システム研究センターのホームページ、全国地価マップのサイトで路線価が確認できます。

住宅用地に対する課税標準の特例

住宅用地については、その税負担を特に軽減する必要から課税標準の特例措置が設けられています。

- 小規模住宅用地

住宅の敷地で住宅1戸につき200平方メートル以下の土地。 - 一般住宅用地

住宅の敷地で住宅1戸につき200平方メートルを超え、家屋の床面積の10倍までの土地。

※家屋の床面積の10倍を超える部分の土地については、住宅用地の特例の適用はありません。

| 課税標準の特例 | |

|---|---|

| 小規模住宅用地 | 価格×1/6 |

| 一般住宅用地 | 価格×1/3 |

住宅用地の範囲

固定資産税および都市計画税の住宅用地とは、賦課期日現在、次のいずれかに該当する土地をいいます。

- 専用住宅(専ら人の居住の用に供する家屋)の敷地の用に供されている土地で、その上に存する家屋の床面積の10倍までの土地。

- 併用住宅(その一部を居住の用に供する家屋のうち、床面積に対する居住部分の割合が1/4以上あるもの)の敷地の用に供されている土地のうち、その面積に下表の率を乗じた面積に相当する土地。

特例措置の対象となる「住宅用地」の面積は家屋の敷地の用に供されている土地の面積に次表の住宅用地の率を乗じて求めます。

| 家屋 | 居住部分の割合 | 住宅用地の率 | |

|---|---|---|---|

| イ | 専用住宅 | 全部 | 1.0 |

| ロ | ハ以外の併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上 | 1.0 | ||

| ハ | 地上5階以上の耐火建築物である併用住宅 | 4分の1以上2分の1未満 | 0.5 |

| 2分の1以上4分の3未満 | 0.75 | ||

| 4分の3以上 | 1.0 |

※次の事項に該当する土地をお持ちの方は、賦課期日(1月1日)現在の状況を申告してください。

- 賦課期日以前に利用状況に変更があった土地

住宅の新築や取り壊し、家屋の用途変更が行われた土地は、住宅用地の認定が変わる場合があります。 - 賦課期日現在、既存の住宅に代えて住宅を建築している土地

賦課期日現在住宅が完成していなくても、一定の要件に該当する場合、住宅用地として取り扱うことができます。

申告期限:当該年度の初日の属する年の1月31日まで - 災害により住宅が滅失または損壊した土地

住宅が再建されていなくても、一定の要件に該当すれば、原則2年度分に限り住宅用地とみなされます。

申告期限:被災年度の翌年度または翌々年度の初日の属する年の1月31日まで

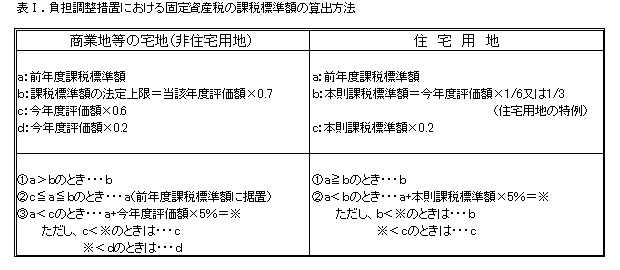

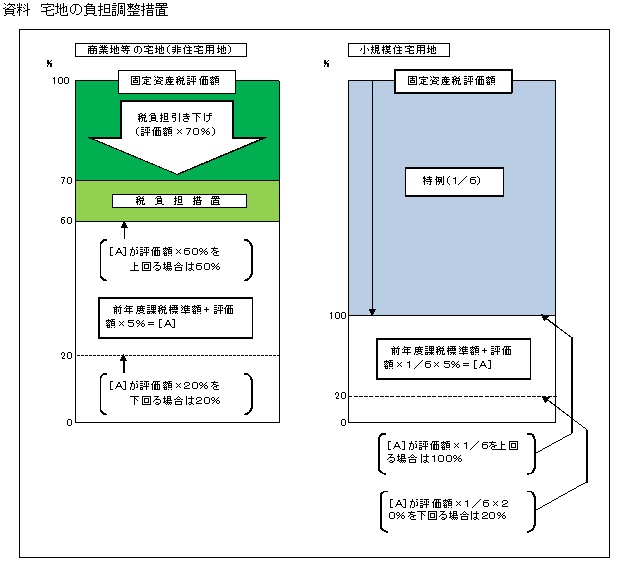

宅地の税負担の調整措置

宅地評価においては、評価額に占める税負担の割合が高い土地については、その課税標準額を据置きまたは引き下げ、低い土地については、引き上げて税負担の均衡化を図っています。

(1)税負担が前年度より下がる場合

商業地等の宅地(非住宅用地)

前年度課税標準額の今年度評価額に占める割合が70%を超える土地の固定資産税の課税標準額は、今年度評価額に0.7を乗じた場合の課税標準額まで引き下げます。

住宅用地

前年度課税標準額の本則課税標準額(今年度評価額×住宅用地の特例)に占める割合が100%を超える土地の固定資産税の課税標準額は、100%とした場合の課税標準額まで下がります。

(2)税負担が前年度の額に据え置きになる場合

商業地等の宅地(非住宅用地)

前年度課税標準額の今年度の評価額に占める割合が60%以上70%以下の土地は、前年度の課税標準額に据え置きます。

※住宅用地の据置特例は平成26年度から廃止されました。

(3)税負担が前年度よりもなだらかに上昇する場合

商業地等の宅地(非住宅用地)

前年度課税標準額の今年度評価額に占める割合が60%未満の土地は、次の計算式により課税標準額は上昇します。

前年度課税標準額+(今年度評価額×5%)=今年度課税標準額※1

ただし、※1が評価額の60%を上回る場合は60%相当額とし、評価額の20%を下回る場合は20%相当額とする。

住宅用地

前年度課税標準額の本則課税標準額(今年度評価額×住宅用地の特例)に占める割合が100%未満の土地は、次の計算式により課税標準額は上昇します。

前年度課税標準額+(今年度評価額×住宅用地の特例率[1/6または1/3]×5%)=今年度課税標準額※2

ただし、※2が本則課税標準額を上回る場合は本則課税標準額とし、本則課税標準額の20%を下回る場合は20%相当額とする。

農地に対する課税

農地は次のように区分され、それぞれ評価および課税について、異なるしくみが採られています。

特定市街化区域農地

特定市街化区域農地の課税標準額の求め方については、下記のいずれか少ない額になります。

特定市街化区域農地の課税標準額の求め方については、下記のいずれか少ない額になります。

- 評価額×1/3(本来の課税標準額a)

- 上記 1.により求めた額と比べて前年度課税標準額が低い場合には、課税標準額は次のとおりとなります。

前年度課税標準額がa未満の場合

⇒前年度課税標準額+(a×5%)=今年度課税標準額

ただし、本来の課税標準額aを上回る場合はaとし、本来の課税標準額の20%を下回る場合は20%相当額とする。